Operações Estruturadas: O que São e Como Investir?

Por que tantos traders e investidores utilizam operações estruturadas para rentabilizar seu capital? Veja uma explicação clara de como elas funcionam e exemplos práticos para implementar em sua conta!

Existem muitas formas de se ganhar dinheiro no mercado financeiro, mas se você está procurando uma forma de investir com segurança e ganhos alavancados, talvez seja bom que você aprenda a investir em operações estruturadas.

Embora a curva de aprendizado seja mais lenta, esse tipo de investimento dá ao investidor grande flexibilidade, possibilidade de ganhos bastante altos quando comparados a outras formas de investimento e, o mais importante, risco controlado.

Se esse assunto te interessa, você precisa conhecer nosso curso gratuito sobre o Mercado de Opções!

Leia mais:

- Melhores cursos sobre investimento e para aplicar em ações!

- Carteira de Investimentos: Importância e Como montar em 2021

- Como investir em dólar - Entenda as opções e o Passo a Passo

O que são operações estruturadas?

Entender como funciona uma operação estruturada é relativamente simples. No mercado financeiro você pode contar com uma classe de instrumentos chamada de “derivativos”. São na verdade contratos de compra e venda futura de um determinado ativo.

Embora pareça complicado, se você já opera contratos futuros de índice e dólar, já sabe o que é comprar algo para liquidação futura.

Mas no caso específico das operações estruturadas, o que negociações são contratos que nos dão a possibilidade de escolher se vamos querer ficar com um ativo ou não.

Temos, portanto, a opção de exercer o nosso direito de querer ficar com o ativo.

Você já conhece esse mecanismo. Pense num seguro de carro. Não é porque você comprou o seguro que você irá utilizá-lo sempre.

As vezes uma simples raspadinha no para-choque não justifica você acionar a seguradora.

Se você passar o ano todo sem utilizar o seguro, ele expira na data de vencimento e o dinheiro que você pagou fica para a seguradora.

Então, quem COMPRA um seguro adquire um DIREITO, e não assume nenhuma obrigação.

Mas a seguradora, que vende isso para você, será obrigada a consertar o seu carro caso você decida exercer esse direito.

Então, quem VENDE um seguro adquire uma OBRIGAÇÃO.

Pois bem, no mercado financeiro também existe esse mesmo jeito de lidar com direitos e obrigações.

Existem instrumentos chamados derivativos que conferem também direitos e obrigações sobre negociações com ações e outros ativos financeiros.

Esses instrumentos são chamados Opções e, igual ao que acontece com um seguro de carro, podem ser compradas e vendidas, o que acarretará, respectivamente, em direitos e obrigações.

No universo das operações estruturadas, os elementos básicos são chamados de Call e Put.

Uma Call dá a seu comprador o direito (e nunca a obrigação) de comprar um ativo a um determinado preço e até uma determinada data (sim, Opções têm datas de vencimento, igual ao seguro do carro).

Mas toda negociação tem dois lados. Se você comprou uma Call para, por exemplo, segurar o preço de uma Ação porque acha que aquela Ação vai subir, você comprou isso de alguém (que, por acaso, acha justamente o contrário).

Então, se a ação subir, você vai querer exercer o seu direito de comprar a Ação por aquele preço determinado.

Por exemplo, se você compra uma Call que te dá o direito de comprar PETR4 a R$ 28,00 e até o vencimento a ação chega a R$ 32,00 é claro que você vai querer comprar aquelas ações pagando mais barato.

Só que quem vendeu essas Calls para você, caso a ação suba, será obrigado a entregar suas PETR4 (sim, ele tinha as PETR4 para entregar desde o momento que vendeu as Call para você) por R$ 28,00 mesmo que PETR4 esteja mais cara no mercado à vista.

Mas calma que eu ainda não cheguei na explicação das operações estruturadas. É preciso que primeiro você entenda os elementos que a compõe.

Além da Call, existe também a Put que dá o direito de VENDER uma ação por um determinado valor.

Lembra do seguro do carro? Então, aquilo é bem parecido com uma Put – o direito de vender algo por um preço pré-determinado até uma data limite.

Mas, espere um pouco. O que eu vou vender?

Então, se o seu carro de R$ 100 mil der perda total, você terá o direito de vender a sucata para a seguradora pelos R$ 100 mil, mesmo que o ferro-velho não pague nem R$ 5 mil por aquele monte de lata amassada.

E a seguradora? Bem, ela será obrigada a comprar aquilo de você.

Quando você compra uma Put, você está comprando o direito de vender as ações que você tem por um determinado preço.

É como um seguro: Você tem ações da VALE3 que estão cotadas a R$ 120,00 e então você compra uma Put com strike (é o nome que se dá ao valor que você quer proteger) em R$ 150,00.

Aí digamos que acontece alguma coisa lá na China e faz a VALE3 cair para, por exemplo, R$ 90,00 (sim, eu exagerei na queda).

Se você comprou uma Put com strike em R$ 150,00 então você terá o direito de vender as suas ações por esse valor.

Mas repare que se você comprou a Put (do mesmo jeito que você comprou um seguro de carro), a pessoa que lhe vendeu aquela Put (no caso do carro, a seguradora que lhe vendeu o seguro), será obrigada a comprar de você as ações da VALE3 pelo preço de strike, mesmo que a Ação estivesse custando 1 Real.

Ou seja, não importa – quem vende, assume uma obrigação.

Agora que você já aprendeu sobre Call e Put, podemos fazer um resumão.

Então você tem quatro situações possíveis

- Quem COMPRA uma CALL, tem o DIREITO de COMPRAR uma Ação em um determinado strike

- Quem VENDE uma CALL, tem a OBRIGAÇÃO de entregar uma Ação em um determinado strike

- Quem COMPRA uma PUT, tem do DIREITO de VENDER uma Ação por um determinado strike

- Quem VENDE uma PUT, tem a OBRIGAÇÃO de COMPRAR uma Ação por um determinado strike

Ufa! Agora sim vai dar para explicar o que é uma Estrutura e então explicaremos o que são operações estruturadas.

Ah, sim. Se este é o seu primeiro contato com Opções, possivelmente você está se sentindo um pouco confuso e isso é absolutamente normal.

Eu, quando estudei Opções pela primeira vez, passei mais ou menos um mês com câimbra no cérebro.

Mas eu lhe asseguro que depois que você aprender, vai achar super divertido.

Agora sim, vamos às tais Estruturas:

Elas são nada mais do que a combinação de Calls e Puts. Você pode combinar compras de Call com Vendas de Puts, Compra de Puts com Vendas de Call, tudo isso com strikes diferentes, datas diferentes, combinando com compra e venda de ações.

Já dá para imaginar quantas combinações possíveis dá para fazer com esses pequenos elementos.

Pois é exatamente a combinação dessas coisas que chamamos de Estruturas.

E quando usamos isso para tentar ganhar dinheiro no mercado estamos, portanto, operando essas estruturas. E é daí que vem o nome “Operações Estruturadas”. Legal, né?

Quais são as principais características das operações estruturadas?

Talvez a característica principal de uma operação estruturada esteja no risco controlado.

As Opções – tanto Calls como Puts – têm a propriedade de, quando você acerta a operação e ganha dinheiro, seu ganho é alavancado. Mas quando você perde, a perda não é alavancada.

Diferente de um minicontrato, em que você ganha alavancado e perde alavancado, aqui não – você ganha alavancado e perde a seco, sem alavancagem.

Ah, mas quando você perde, a perda é 100%.

Então, sabendo disso, seu controle de risco fica perfeito, porque não irá colocar mais dinheiro do que está disposto(a) a perder.

Outra característica é a flexibilidade. Eu costumo comparar as Opções com aquelas pecinhas de lego: são pecinhas padronizadas, todas iguais, que dependendo da forma como você as combina, dá para construir desde um bonequinho até uma catedral.

Com Opções é a mesma coisa: depois que você entende a função e o resultado de uma venda ou compra de Call ou Put, o limite ficará somente na sua imaginação, e é aí que está a beleza das Operações Estruturadas, você cria o que bem entender, e ainda por cima com risco controlado.

Como funcionam as operações estruturadas?

Uma operação estruturada nada mais é do que a combinação de Calls e Puts - sozinhas ou com outros ativos como Ações e/ou Títulos de Renda Fixa de modo a criar uma espécie de engenharia financeira com risco controlado.

Uma das operações estruturadas mais simples é o seguro de uma ação ou de toda a sua carteira. Digamos que a sua carteira de investimentos acompanha de perto o IBOV.

Diante de um cenário que pode, eventualmente, causar uma queda geral na Bolsa, você pode comprar um seguro, que nada mais é do que comprar uma Put de BOVA11 (aquele ETF que replica o Ibov).

Assim, você terá comprado um seguro para a sua carteira como um todo.

Mas calma, você não vai precisar vender a sua carteira. Lembre-se que você comprou uma Put, e se comprou, pagou um prêmio (igual quando você compra um seguro de carro).

Acontece que o prêmio da Put se valoriza com a queda do ativo. Assim, se o Ibov cair, os ETFs de BOVA11 cairão também, o que fará com que as Puts se valorizem bastante.

E adivinhe o que vai acontecer com o prêmio da Put que você comprou? Isso, mesmo, vai valer mais.

Assim, se o IBOV cair, suas Puts de BOVA11 vão aumentar de preço e você poderá vender essas Puts com lucro, embolsando essa valorização.

Esse dinheiro que entra nessa operação compensará – todo ou em parte – a queda na sua carteira, minimizando seu prejuízo.

Outro exemplo:

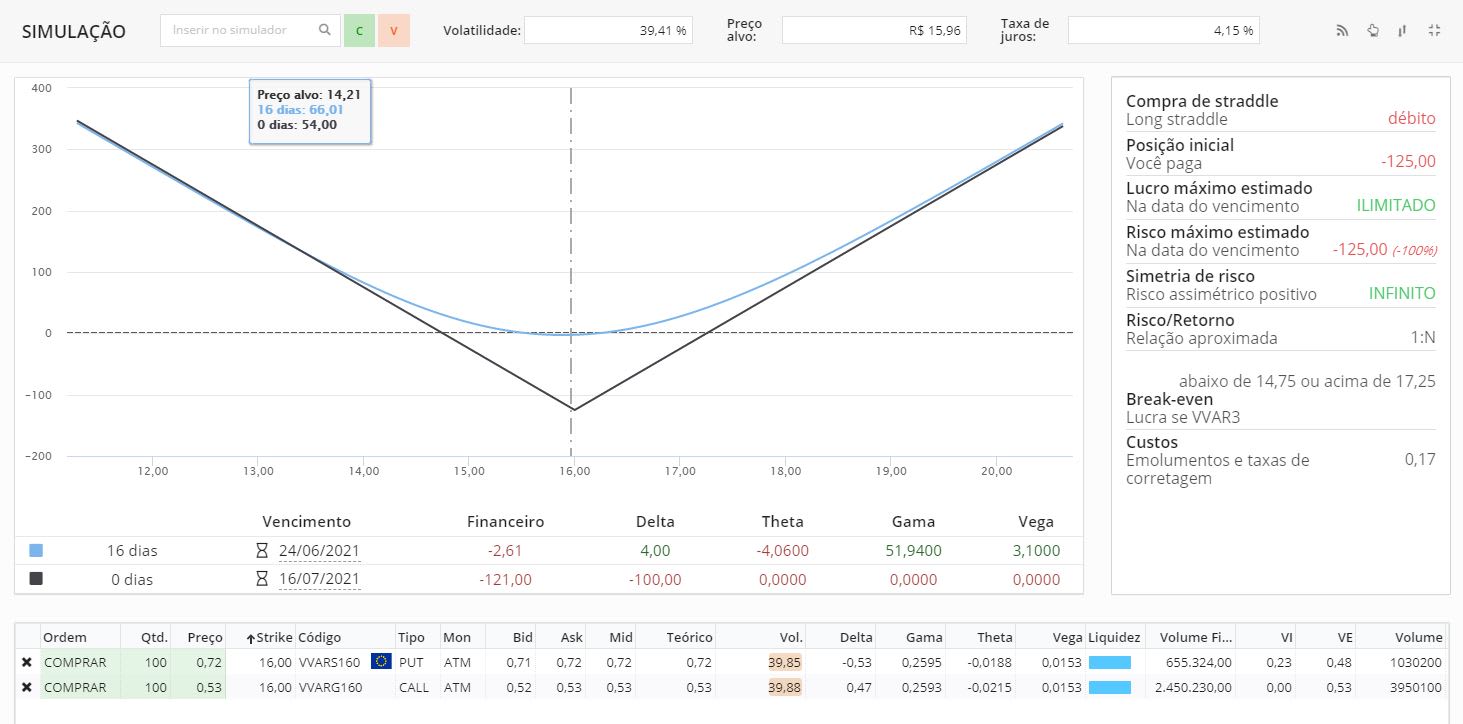

Digamos que você tem Ações de VVAR3 e elas estão paralisadas em uma faixa de preço, mas não sabe se elas vão disparar para cima ou para baixo.

Então o que você faz? Monta uma estrutura chamada Straddle (sim, as operações estruturadas podem ter nomes esquisitos), que nada mais é do que a compra de uma Call e a compra de uma Put, ambas no mesmo strike.

O gráfico dessa estrutura vai ficar mais ou menos assim

Se você entendeu o mecanismo de valorização do prêmio das Opções (Call e Put), percebeu que o prêmio se valoriza se a Ação referente àquela Call ou Put subir ou descer.

Se a Ação subir, a Call se valoriza e a Put perde valor. Mas se a Ação cair de preço, então é a Put que se valoriza e a Call perde o valor.

Dessa forma, o Straddle é o tipo de operação estruturada que, independentemente para que lado a Ação disparar, você ganha. Se a Ação cair, você ganha na Put. Se a Ação subir, você ganha na Call.

Lembrando que operações estruturadas são, de um modo geral, feitas com Opções de Ações listadas na B3. Se você quer familiarizar-se mais com o investimento em ações, temos um curso gratuito que dará a você um bom conhecimento sobre o tema:

É indicado para qual perfil investidor?

A rigor, as operações estruturadas são indicadas para investidores de perfil mais arrojado, e que estejam dispostos a pagar um prêmio de risco para obter ganhos percentuais muito maiores do que se pode obter com outros ativos.

Estruturas mais simples como venda coberta onde o investidor compra uma Ação e vende uma Opção com valor de strike próximo ao preço à vista do papel são muito utilizadas por investidores que fazem Buy&Hold.

4 Vantagens de investir em operações estruturadas

O investimento em operações estruturadas oferece mais vantagens do que desvantagens para aqueles que se dedicam a esse tipo de operação.

Além de bastante lucrativas, essas operações possuem um risco bastante controlado para quem sabe o que está fazendo.

Previsibilidade de perdas

Como eu disse anteriormente, a grande vantagem das Opções e das Operações Estruturadas que podemos montar com elas é o controle de risco.

As Opções possibilitam ganhos alavancados e perdas sem nenhuma alavancagem.

E aqui vai um alerta: JAMAIS venda uma Opção a descoberto, ou seja, sem ter o dinheiro ou sem ter a Ação para entregar porque aí sim os riscos podem ser incalculáveis.

Por isso é importante que o investidor saiba muito bem o que está fazendo.

Participação em novos mercados

O nome disso é diversificação. Para investidores de longo prazo, dedicar-se a operações estruturadas poderá aumentar significativamente a rentabilidade de uma carteira.

Um investidor completo poderá fazer, por exemplo, operações de position trade para rentabilizar capital e operações estruturadas para também rentabilizar capital e, com esse dinheiro adicional, alimentar os aportes de sua carteira ou mesmo obter uma renda extra para suas despesas pessoais.

Dispensa o acompanhamento ininterrupto

No geral, operações estruturadas não exigem que o investidor fique preso à tela observando cada novo preço do ativo base.

Mas é claro que você não pode largar as suas operações e esquecê-las até a data de vencimento. É sempre prudente dar uma olhada na evolução das ações pelo menos uma vez por dia, seja no início do pregão ou depois que ele fecha.

Algum evento não planejado pode ocorrer e é bom você ficar de olho, principalmente porque há mais uma grande vantagem nas operações estruturadas que veremos abaixo.

Dá para corrigir

Sim, é isso mesmo. Uma das vantagens mais bacanas das Opções é que se uma estrutura começa a dar prejuízo, dá para corrigir a situação e minimizar esse prejuízo.

E, em alguns casos pontuais, ter até um pequeno lucro nessas correções que são feitas a base de rolagens da estrutura como um todo ou com apenas uma parte dela, ou ainda transformando uma estrutura em outra.

Claro que isso não é para iniciantes – esse tipo de estratégia requer muito estudo e um bom tempo de experiência.

Mas o investidor que domina as operações estruturadas têm na mão uma flexibilidade imensa para aumentar sua taxa de acerto nas operações.

Quais são os tipos de operações estruturadas?

Se combinarmos uma ou mais vendas de Put com compras de Put, ou vendas de Call com compras de Call, ou compra e venda de Call e Put e assim por diante, veremos que é possível fazermos centenas de combinações.

Se você decidir entrar a fundo no universo das operações estruturadas, passará muito tempo descobrindo coisas novas e até mesmo inventando operações que se adequem a seus objetivos.

É, como eu disse anteriormente, divertido e lucrativo.

Como o espaço aqui é reduzido, vamos descrever as três estruturas mais básicas existentes no universo das operações estruturadas.

Trava de alta

Essa estrutura pode ser feita com Calls ou com Puts, mas normalmente fazemos com Calls porque no Brasil, essas Opções têm maior liquidez do que as Puts.

A trava de Alta consiste na compra de uma Opção em um determinado strike e a venda de uma Opção em um strike MAIOR do que o strike da Opção comprada.

Essa estrutura é feita para quando prevemos uma alta no ativo.

Mas lembre-se que é bom pegar a alta no começo, após uma correção nos preços, para aumentar nossa chance de acertarmos o movimento.

Aliás, se você tiver conhecimentos de análise técnica isso ajudará bastante a avaliar os movimentos nas Ações para, a partir disso, montar operações estruturadas.

Pronto para melhorar suas operações? Comece nosso Curso de Análise Técnica!

Começar grátisExemplo:

Esta trava de alta foi montada com a compra de 1.000 Calls com strike R$ 118,91 e com a venda de 1.000 Calls em um strike superior, no preço de R$ 119,91.

Segundo nossa simulação, essa trava proporcionará um lucro potencial de R$ 870,00 a partir de um custo de R$ 130,00.

Isto significa que o lucro potencial dessa estrutura é de 669,23% - sim, os lucros de algumas estruturas são bastante altos por conta da alavancagem.

Se tudo der errado, ou seja, se a Ação não subir, então a perda máxima será apenas o dinheiro que o investidor colocou na estrutura.

Note algo importante: O maior risco possível do investidor é perder o dinheiro que ele colocou. Mas se a Ação for na direção que ele espera, seu ganho será bastante alavancado.

Outro fato importante: é possível começar nas Opções com bem pouco dinheiro.

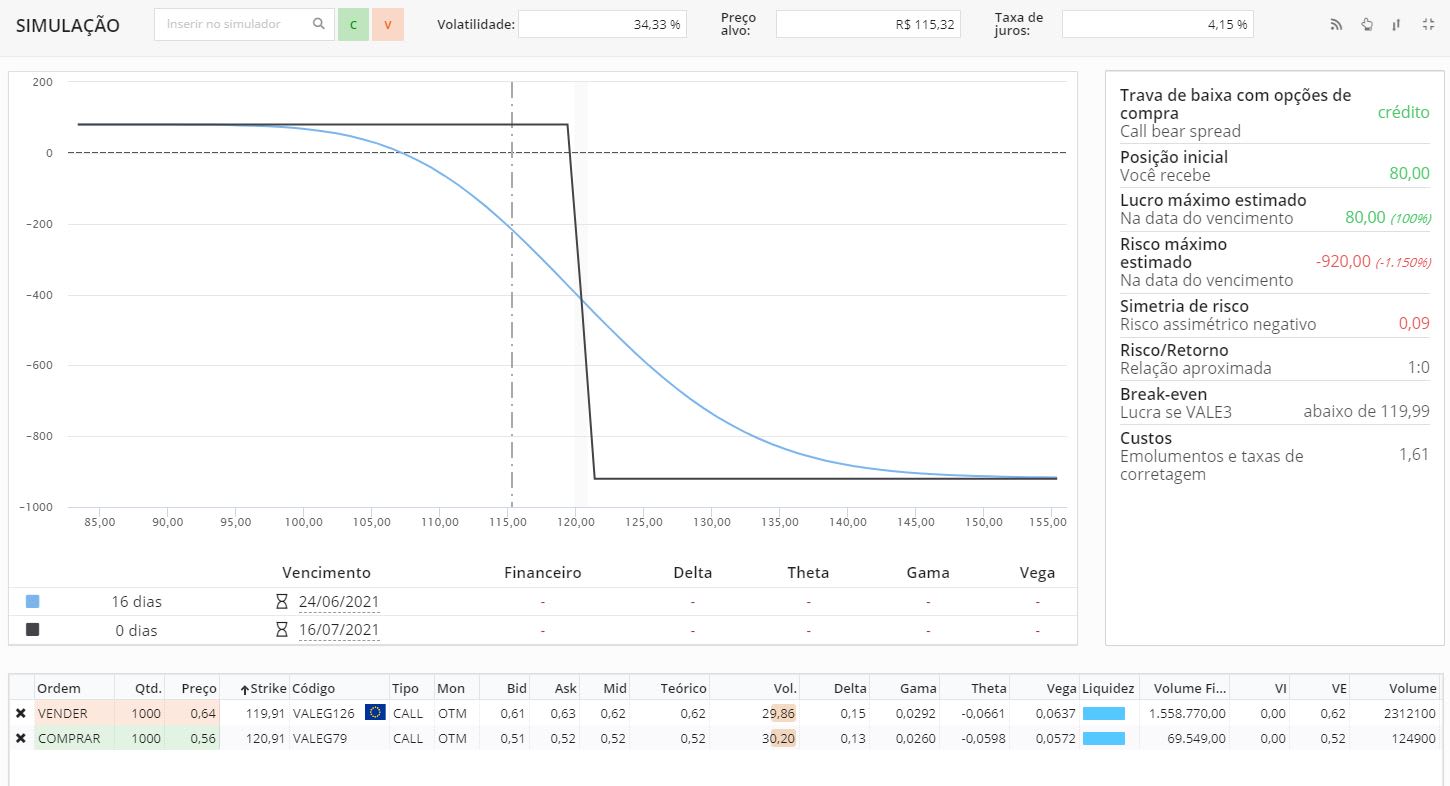

Trava de baixa

Essa estrutura, que é exatamente o contrário da Trava de Alta, também poderá ser feita com Calls ou com Puts.

Aqui, novamente, fica a recomendação de se fazer essa estrutura com Calls, já que – como disse – aqui no Brasil as Calls têm maior liquidez do que as Puts.

A trava de baixa consiste na compra de uma Opção em um determinado strike e a venda de uma Opção em um strike MENOR do que o strike da Opção comprada.

Essa estrutura é feita para quando prevemos um possível movimento de baixa no ativo.

E aqui fica novamente a sugestão: para melhorar a previsibilidade dos movimentos, é importante você utilizar-se da análise técnica que ajudará você a entender a movimentação dos preços no mercado.

Exemplo:

Esta trava de baixa foi montada com a venda de 1.000 Calls com strike R$ 119,91 e com a compra de 1.000 Calls em um strike superior, no preço de R$ 120,91.

Note que esta é uma estrutura de crédito – você recebe dinheiro para montar, ou seja, recebe antecipadamente.

Se o preço da Ação subir, você já recebeu o seu lucro. Mas se o preço da ação cair, você devolve o que recebeu e mais um pouco.

Perceba então que nessa trava sua perda potencial – embora fixa – é maior do que aquilo que você recebe.

Borboleta

Bem, se você entendeu a trava de alta e também a trava de baixa, ficará bem fácil entender como se monta uma Borboleta (também chamada de Fly por alguns especialistas).

A Borboleta nada mais é do que a junção de uma trava de alta com uma trava de baixa.

Mas tem um detalhe importante: as Call vendida de ambas as travas têm que estar exatamente no mesmo strike.

Assim, colocando tudo de um modo prático – e chamando os strikes de S1, S2 e S3 – basta você comprar uma Call com strike em S1, vender 2 Calls com strike em S2 e comprar uma Call no strike S3.

A Borboleta tem a característica de custar pouco, ou seja, ela é muito barata para se montar.

or outro lado, é mais difícil de conseguir o ganho total, porque para isso você tem que acertar que o preço da Ação chegará em S2 no dia do vencimento.

Sim, é preciso ser o Rei da pontaria. Mas não se desanime – como a lucratividade da Borboleta é muito grande, se você conseguir um pouco menos da metade do que essa estrutura promete, ainda assim o seu ganho percentual será incrível.

Ah, um detalhe importante: A distância dos Strikes S1 e S3 para S2, o strike do meio, deve ser a mesma, ou seja, S1 e S3 devem estar equidistantes de S2.

Exemplo:

Esta borboleta foi montada com a compra de 1.000 Calls com strike R$ 118,91 e com a venda de 2.000 Calls em um strike superior, no preço de R$ 119,91 e finalmente com a compra de 1.000 Calls no strike 120,91.

Note que há uma diferença de R$ 1,00 entre cada um dos strikes, o que faz cumprir a regra dos strikes equidistantes.

Como a venda é dobrada (2.000 unidades), o investidor recebe bastante dinheiro para financiar o custo das Calls compradas, tornando a Borboleta uma das estruturas mais baratas que existem.

Segundo nossa simulação, essa borboleta custará R$ 50,00 para um ganho potencial de R$ 950,00 o que resulta em impressionantes 1.900%.

O problema é que é bem difícil de obter o lucro máximo nesse tipo de estrutura porque o investidor tem que acertar o preço que a Ação estará no dia do vencimento.

Qualquer erro para cima ou para baixo diminuirá seu lucro.

Uma borboleta, mesmo que o investidor não consiga acertar na mosca o preço da Ação na data de vencimento, geralmente proporciona um lucro entre 40% e 50% do lucro máximo possível.

No caso do nosso exemplo, essa estrutura teria um lucro potencial alcançável de pelo menos 800% o que é bem bacana.

Pode parecer estranho, no começo, falar em lucros de 300% ou mais, mas você irá se acostumar com isso à medida que trabalha com Opções.

Se você quer ver outros exemplos com operações estruturadas, aqui tem ótimas explicações sobre a montagem de estruturas com Opções:

Como fazer operações estruturadas?

Acredito que a maior vantagem das Opções sobre todos os outros ativos e derivativos da Bolsa é a possibilidade de criar.

Você pode vender Call, comprar Call, vender Put, comprar Put, vender Ação, comprar Ação e combinar um ou mais desses elementos em quantidades iguais ou diferentes, no mesmo vencimento ou em vencimentos diferentes, o que pode originar literalmente centenas de possibilidades.

Essas combinações são chamadas de estrutura. Assim, uma trava de alta é uma estrutura feita com duas Calls: uma comprada e uma vendida.

Uma Borboleta é uma estrutura formada por quatro Calls: duas compradas e duas vendidas.

Eu costumo dizer que as Opções são uma espécie de Lego das finanças. No brinquedo, você tem pequenas peças que, quando combinadas, permitem que você monte aquilo que sua imaginação permitir.

Nas Opções, você tem duas pequenas estruturas – Call e Put – que, recombinadas, permitem montar a estrutura que você imaginar. Dá até para fazer uma operação de renda fixa com elas.

É assim que se monta operações estruturadas

Quais são as tributações das operações estruturadas?

A tributação de operações estruturadas é bastante simples. Se sua estrutura durar mais do que um (01) dia, então a Receita Federal irá considerar que sua estrutura é uma Operação Comum (aquilo que nós traders chamamos de Swing Trade).

Para o cálculo do Imposto a pagar, faça o seguinte: apure o lucro líquido da sua estrutura - preço da compra menos preço da venda. Se houve lucro, subtraia os custos de transação, como corretagem e taxas. Do que restar, desconte os 15% do Imposto de Renda.

Se envolver uma Ação, o cálculo é o mesmo. Se houve lucro entre a compra e a venda da Ação, desconte os custos e calcule 15% para o imposto de renda.

O que são certificados de operações estruturadas (COE)?

Os COES nada mais são do que um produto financeiro montado a partir da combinação de um título de crédito emitido por uma instituição financeira com uma estrutura de Opções

Essa estrutura estará ligada ao desempenho de uma determinada Ação.

Assim, dependendo de como o COE é montado, dá para criar duas formas de garantia de capital:

a) Valor nominal protegido, que é quando o dinheiro que o investidor será integralmente devolvido caso a Ação não suba de preço durante a vigência do COE.

b) Valor nominal em risco, quando a perda máxima possível – caso tudo dê errado – é de 100% do capital investido.

O COE é um bom produto financeiro, mas só pode ser oferecido para investidores que entendam muito bem e aceitem os riscos da renda variável.

Investidores de perfil ultraconservador não devem sequer considerar investir em um produto do tipo Valor Nominal em Risco.

E mesmo aqueles que aceitam o risco de perder 100% do capital, devem alocar apenas uma pequena parte do seu patrimônio nesse tipo de operação.

Livros sobre operações estruturadas

Existem muitos livros de Opções no mercado. Uns mais complexos e acadêmicos, outros mais simples e de mais fácil entendimento.

Procurei aqui colocar livros de simples a média complexidade, e todos bastante práticos.

- Investindo no Mercado de Opções: Aprenda a Operar Opções na Bolsa de Valores com Segurança e Controle dos Riscos (25 agosto 2008)

- Opções de Ações: 45 estratégias para alavancar os ganhos ou proteger a carteira – (8 junho 2020)

- Ganhando Dinheiro com Opções: Conheça as Estratégias Vencedoras Para ter Sucesso em Operações com Derivativos na Bolsa de Valores (30 junho 2010)

Curso de operações financeiras estruturadas

O Portal do Trader possui um curso gratuito de Opções, que dará à você a base necessária para entender o que são Opções, o que se consegue fazer com uma Call e uma Put.

Claro que isso não completa o assunto. Ao contrário, mas já vai acelerar muito nos seus primeiros passos no estudo desse tipo de instrumento financeiro.

Curso Gratuito de Opções do Portal do Trader

Agora se você está em busca de uma abordagem completa e profunda sobre o tema, você precisa conhecer o Plano TNT, onde há uma etapa integralmente dedicada às Opções.

Conclusão: Investir em operações estruturadas vale a pena?

Resposta rápida: sim, vale muito a pena.

Aprender a investir utilizando Opções é, além de bastante lucrativo, algo fascinante.

Mas tem um preço a ser considerado: a curva de aprendizagem é bem mais lenta do que a de outros instrumentos financeiros.

O assunto é um pouco mais complexo, leva-se algum tempo até entender a dinâmica das Opções e, se quiser se aprofundar de verdade, terá que empregar um bom tempo estudando e fazendo simulações.

Você terá também que ser capaz de utilizar planilhas eletrônicas, uma ferramenta indispensável no trabalho com Opções e, preferencialmente, deverá ter um conhecimento básico de análise técnica, que irá ajudar você a ter uma voa visão das perspectivas a respeito da movimentação futura de preços.

Há ainda uma vantagem que eu considero imbatível: dá para se começar a investir com bem pouco dinheiro.

Claro que você não vai conseguir começar com R$ 10,00 e ganhar R$ 10 milhões. No mundo financeiro, a matéria prima para se fazer dinheiro, é o próprio dinheiro.

Se você entra com pouco dinheiro, não pode esperar ganhar uma fortuna.

Mas se souber trabalhar seus ganhos e controlar suas perdas, em um tempo não muito grande você começará a obter resultados bastante compensadores nesse mercado.

Se você está gostando deste artigo, temos muitos outros sobre diversos assuntos interessante e que pode ajudar a expandir seu conhecimento no mundo das finanças.