Imposto de Renda Day Trade 2022: Como Declarar? (Passo a Passo)

Preparado para declarar o Imposto de Renda para Day Trade de 2022? Aprenda como ele funciona e como calculá-lo com um Passo a Passo completo neste Guia!

O que vamos discutir neste post?

- Como funciona o imposto de renda para Day Trade?

- Como gerar e emitir o Darf Day Trade?

- Como declarar o imposto de renda Day Trade 2022? (Passo a Passo)

- Como declarar prejuízo do Day Trade no imposto de renda?

- O que acontece se não declarar o IR day trade ou deixar de pagar o DARF?

- Como incide a tributação?

- Posso ser isento de declarar o Imposto de renda Day Trade?

- O que levar em conta na apuração do resultado?

- Vale a pena utilizar a calculadora para o IR?

- Onde encontrar todas as informações para fazer o IR?

- Principais cuidados ao declarar seu imposto de renda para Day Trade

- IR retido na Fonte de Operações Comuns pode ser abatido nas operações de day trade?

- Dúvidas frequentes (Guia Rápido)

- Conclusão

Como funciona o imposto de renda para Day Trade?

O imposto de renda para day trade é, por padrão, de 20% sobre o lucro que o trader teve no mês – independentemente do valor negociado.

Essa alíquota é diferente dos outros tipos de operações – o que pode causar certa confusão para quem não está por dentro do assunto.

Nas chamadas operações normais, iniciadas em um dia e fechadas em outro, o imposto de renda é de 15% sobre o ganho acumulado dentro do mês. Outro ponto que confunde alguns investidores é a questão da isenção.

Se você negociar qualquer ativo no mercado à vista (ações e ouro, por exemplo), existe uma isenção do imposto de renda caso o valor total de vendas seja menor do que R$20 mil no mês!

Entretanto, essa regra não vale para as operações iniciadas e fechadas no mesmo dia, como estamos discutindo neste post!

O imposto de renda para day trade não possui isenção alguma.

Embora não seja o foco deste texto, vale ressaltar que os Fundos Imobiliários (FIIs) também possuem tributação de 20%.

No vídeo abaixo, nosso professor Caio Sasaki fala sobre todas essas particularidades e entra no detalhe sobre imposto de renda para traders.

- Quer aprender a operar Day Trade com segurança e eficiência com um dos maiores traders do Brasil? Acesse já o nosso Curso Gratuito de Day Trade com Caio Sasaki!

Como gerar e emitir o Darf para Day Trade?

Antigamente, era possível emitir DARF com um código de barras para fazer o pagamento do seu imposto de renda de day trade como se fosse um boleto. Com a tecnologia de hoje, as coisas mudaram um pouco.

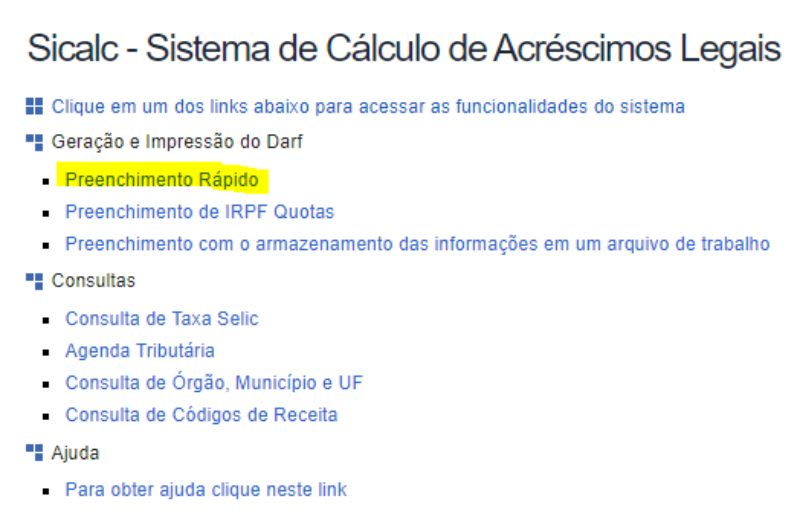

Atualmente, você deve consultar o site da Receita para fazer o cálculo do valor devido e pode fazer o pagamento através do seu banco, selecionando “DARF” na área de pagamento de Tributos. O DARF pode ser gerado pelo site do Sicalc.

Depois de acessar a página do Sicalc, você será redirecionado para a página abaixo. E basta clicar no link em amarelo para começar a preencher:

Na página seguinte, você deve colocar seu CPF e data de nascimento. Depois só clicar em Continuar:

Na página seguinte, teremos alguns campos que foram circulados em vermelho para que você possa preencher.

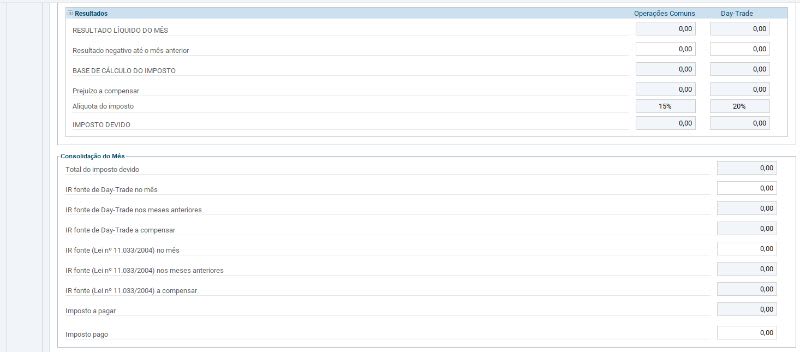

Veja que o código da receita para pagamento de operações de renda variável – sendo Day Trade ou não – é o 6015.

No período de apuração, você terá que colocar o mês em que as operações foram feitas e automaticamente a data do vencimento do DARF será preenchida para o último dia útil do mês seguinte.

No valor do Principal, você deve colocar o valor devido. No nosso exemplo feito no tópico anterior, você teria que pagar R$140,74. É exatamente esse valor que você vai digitar aí!

Por último, você terá que clicar em Calcular e depois em Emitir a DARF.

Com a DARF emitida basta ir até o internet banking e selecionar Pagamento de Tributos - DARF, e preencher os campos.

Como declarar o imposto de renda Day Trade 2022? (Passo a Passo)

Na declaração anual, você terá que colocar os resultados mensais dos ganhos, dos impostos pagos e também dos meses em que teve prejuízo.

Qualquer investidor que tenha operações em bolsa (de qualquer natureza) terá necessariamente que fazer a declaração de imposto de renda anual.

Mas caso você seja dependente, é necessário que a pessoa que o tenha como dependente declare as operações que você executou no mercado.

Passo 1

O primeiro passo é baixar o programa de declaração anual e ir para a parte de Renda Variável. Após isso, basta selecionar a aba “Operações Comuns / Day-Trade”

Passo 2

Você vai se deparar com duas colunas para a declaração ser feita: Operações Comuns e Day-Trade. Essas colunas estarão disponíveis para todos os meses do ano fiscal fechado.

Isso quer dizer que você poderá selecionar os ganhos em Day Trade em cada um dos mercados possíveis: Mercado à vista, opções, futuros e termo.

Lembre-se que aqui é só para registrar na declaração, pois o pagamento de DARF já deve ter ocorrido anteriormente. Então, a declaração anual é só para constar o que você fez ao longo do ano anterior.

Vamos ver agora como teríamos preenchido com o exemplo que demos anteriormente:

Como as operações foram somente em dólar neste exemplo hipotético, teríamos preenchido somente a coluna Mercado futuro - dólar EUA com o valor de R$814,35.

Ao mesmo tempo, preenchemos o IR fonte de Day Trade no mês de R$22,13. Automaticamente, aparecerá o imposto a pagar de R$140,74.

Se você fizer tudo certinho, o valor vai bater exatamente com a DARF paga que já foi quitada anteriormente. Assim, ele só preenche o último campo com o Imposto Pago.

Passo 3

Você deve repetir o Passo 2 para todos os meses do ano.

É importante que você tenha essa organização mensal, porque isso é exigido na declaração anual.

Caso você tenha tido prejuízo no mês, basta abatê-lo nos meses seguintes.

Na declaração anual, você precisará colocar o valor do prejuízo do mês em que ele ocorrer, para que haja essa computação de abatimento para os meses seguintes.

Como declarar prejuízo do Day Trade no imposto de renda?

Todo investidor deve declarar prejuízo em seu IR, caso tenha sofrido algum no ano vigente.

Se não o declarar, a Receita Federal não conseguirá entender os abatimentos futuros que você vier a fazer – e isso pode lhe trazer grandes complicações o.

Para declarar prejuízo, você deve simplesmente seguir o que foi dito no tópico anterior. Sem segredos.

Se teve ganho, coloque seus ganhos; se teve prejuízo, simplesmente coloque seu prejuízo!

O que acontece se não declarar o IR day trade ou deixar de pagar o DARF?

Se você não pagar a DARF devida até o último dia útil do mês seguinte, terá que pagar juros e multa sobre o valor que deveria ter sido quitado.

Utilizando o exemplo que demos acima sobre como pagar a DARF, no momento em que você emiti-la, caso já tenha perdido a data de pagamento, automaticamente a DARF será emitida com Valor de Multa e de Juros:

Claro que quanto maior a demora para o investidor regularizar o pagamento, maior será a multa e maior serão os juros a serem pagos.

Em relação à falta de declaração do Imposto de renda de day trade na declaração Anual, o investidor pode ser chamado a dar esclarecimentos para a Receita, dado que é uma obrigação.

Como incide a tributação?

O imposto de renda devido que deve ser considerado é o lucro da operação descontando todos os custos que incidem nela.

Na nota de corretagem da sua corretora, você consegue acesso às especificações dos custos e ao resultado da sua operação.

Na nota, caso haja ganho (após os custos descontados), você conseguirá ver a incidência de 1% de imposto de renda retido na fonte. Esse valor é repassado diretamente para a Receita Federal e é uma forma de sinalizar que a operação tem incidência de imposto.

O único imposto descontado na fonte é esse de 1%, o restante tem que ser pago através de DARF pelo investidor, que tem essa responsabilidade.

Posso ser isento de declarar o Imposto de Renda de Day Trade?

Não.

Não existe qualquer tipo de isenção para o imposto de renda de day trade. Se você fez alguma operação no ano, deve fazer a declaração.

Caso contrário, arranjará problemas com a Receita Federal – e cá entre nós, ninguém quer ter esse tipo de problema, não é mesmo?

O que levar em conta na apuração do resultado?

A primeira coisa que o day trader deve levar em conta para se organizar em relação ao imposto de renda day trade é ter acesso à nota de corretagem dos dias em que operou em cada mês.

A partir dessas notas, teremos todas as informações necessárias dia a dia. De posse das notas de corretagem do mês, você montará uma planilha ou anotará em um caderno os dias de lucro e de prejuízo.

Junto, deve anotar o imposto retido na fonte, para conseguir fazer o acumulado dos ganhos no mês e ver o quanto já antecipou de imposto.

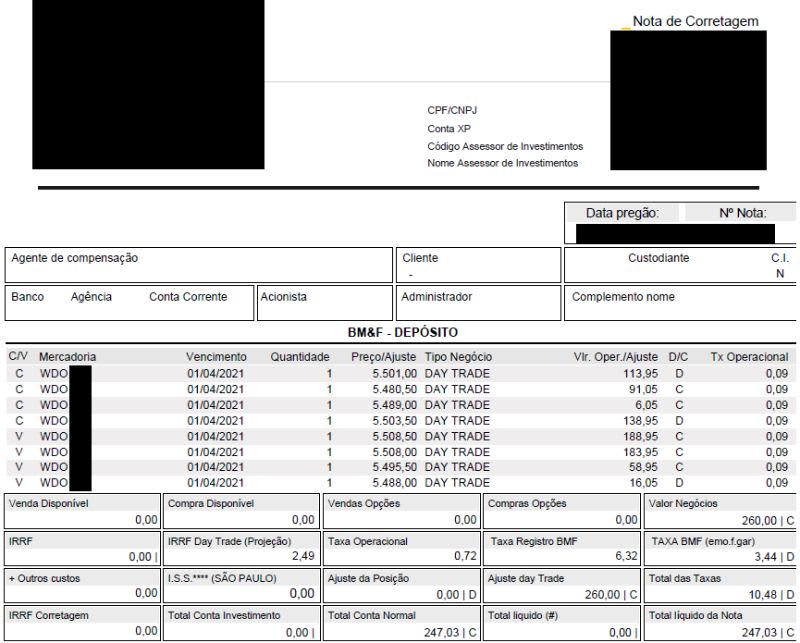

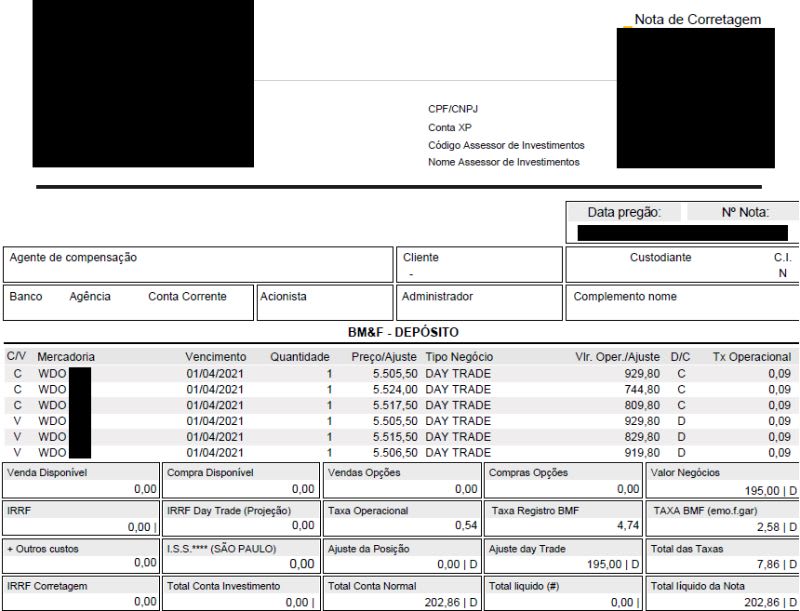

Vamos supor que, no primeiro dia útil do mês, você tenha tido a seguinte nota de corretagem:

Pela nota de corretagem, vemos que todas as operações foram de Day Trade e que o ganho bruto (antes de custos) foi de R$260,00. Além disso, podemos ver quais foram os custos da operação:

- Taxa operacional = R$0,72

- Taxa Registro BMF = R$6,32

- Taxa BMF = R$3,44

Somados, esses custos totalizam R$10,48. O ganho líquido foi então de R$260,00 - R$10,48 = R$249,52.

E, se a sua nota tiver o ISS (nem toda corretora repassa isso), você deve considerar esse valor no cálculo de custos também, ok?

O imposto de renda retido na fonte (IRRF) levará em consideração o ganho líquido, 1% de R$249,52 será R$2,49, como é possível ver na nota.

Dessa forma, o dinheiro que você receberá líquido na conta será R$247,03.

Neste primeiro dia, você deveria anotar então o valor do imposto retido na fonte de R$2,49 e o valor de R$249,52, do qual descontou os outros custos.

Vamos à nota de corretagem do segundo dia operado no mês:

Pela nota de corretagem, vemos que todas as operações foram de Day Trade e que a perda bruta (antes de custos) foi de R$195,00.

No entanto, este valor aumentará, pois a operação teve custos:

- Taxa operacional = R$0,54

- Taxa Registro BMF = R$4,74

- Taxa BMF = R$2,58

Somados, esses custos chegam a R$7,86. A perda líquida foi então - R$195 - R$7,86 = R$202,86.

Nos dias em que houver perda líquida, haverá incidência de imposto de renda na fonte. Necessariamente tem que haver ganho líquido no dia para isso ocorrer!

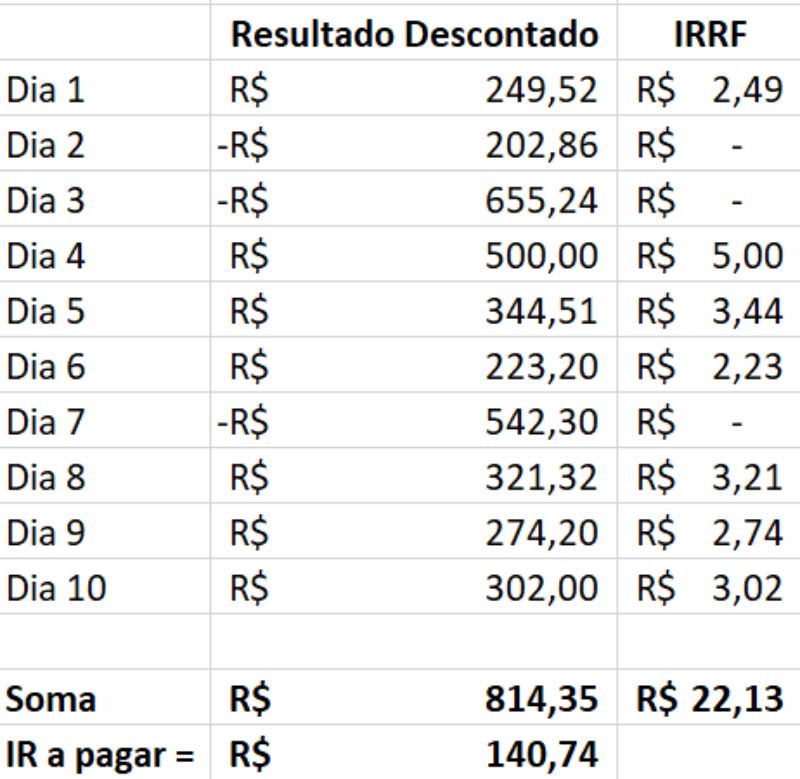

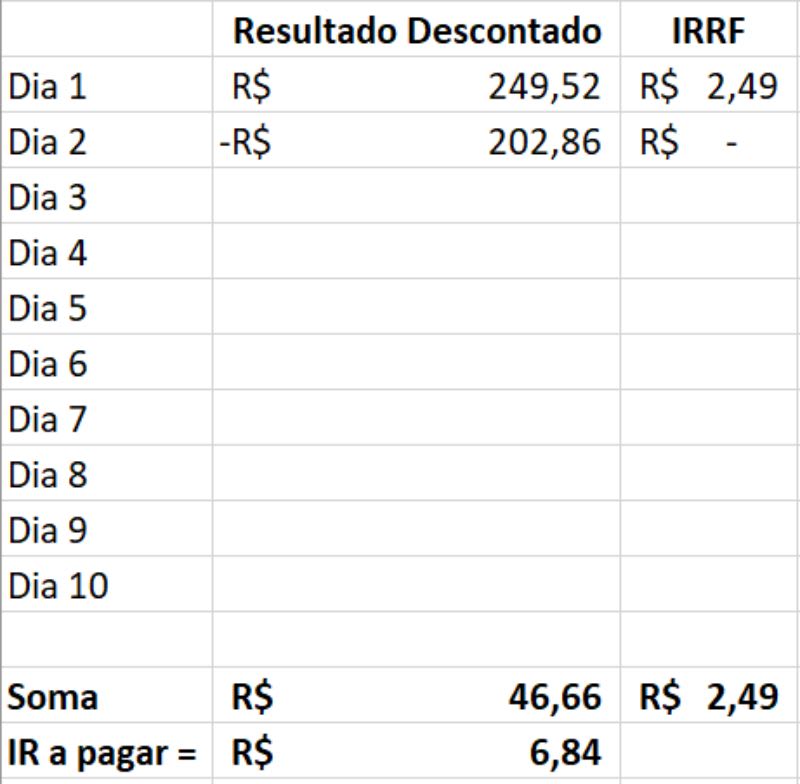

Anotando na sua planilha, este mês teria tido até agora o seguinte resultado:

Temos no campo “SOMA” o valor acumulado do Resultado Descontado e do IRRF. Veja que, com somente dois dias, o valor acumulado teria sido um ganho de R$46,66 e um imposto já retido em R$2,49.

O imposto de renda nesse caso resultaria R$6,84, pois 20% de R$46,66 é igual a R$9,33; porém, como ele já tinha pago R$2,49 na fonte, o IR a pagar seria de R$9,33 - R$2,49 = R$6,84!

Viu como a matemática não é tão difícil assim?

OBS: se você tivesse operado somente dois dias, deveria pagar R$6,84 no DARF; porém, como o valor é inferior a R$10,00, você teria que postergar esse pagamento até poder fazer uma DARF de no mínimo R$10,00.

Ou seja, teria que somar o imposto deste mês até o próximo mês em que o valor ultrapassasse R$10,00. Isso acontece porque a Receita não aceita DARF inferior a R$10,00.

Nós só colocamos duas notas de corretagem no exemplo, mas acredito que foi possível entender a dinâmica de anotação para os outros dias.

Não é tão difícil assim como parece, basta pegar o jeito!

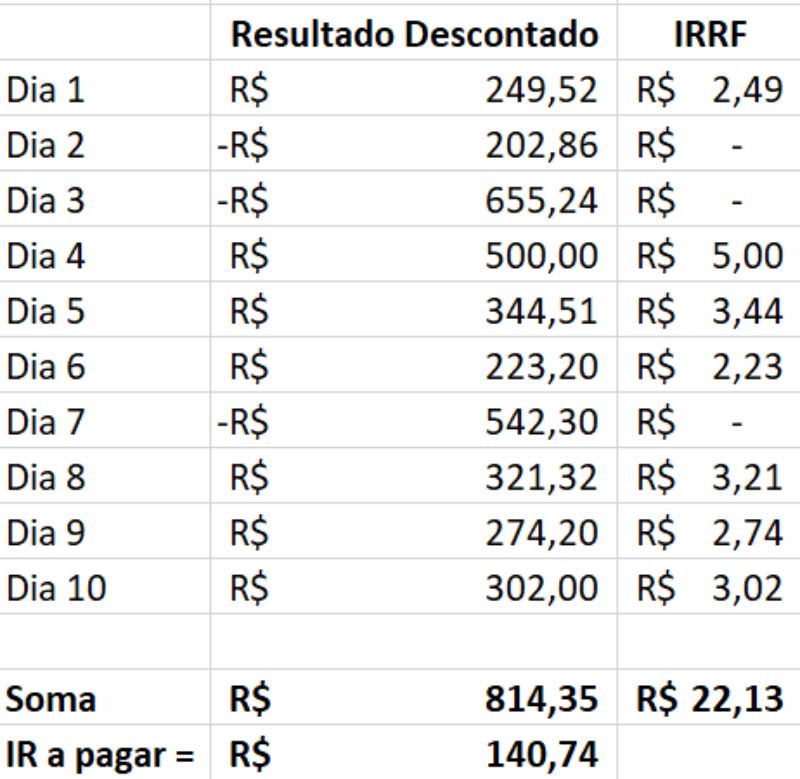

Vamos analisar um novo cenário. Desta vez, digamos que você tenha operado dez dias:

Observe que a soma dos ganhos acumulados aumentou, assim como o IRRF. Nesse caso, você teria que pagar uma DARF até o último dia útil do mês seguinte no valor de 20% de R$814,35, menos R$22,13, o que resulta em R$140,74.

E se o resultado do mês tivesse sido negativo? Você acumularia para o mês seguinte, assim como o IRRF.

OBS: o IRRF só não é acumulado para o mês seguinte quando há mudança de ano!

Vale a pena utilizar a calculadora para o IR?

Depende muito do investidor. Para quem é mais desorganizado ou prefere não ter o trabalho de fazer as anotações em excel ou em um caderno, vale a pena, sim.

A calculadora pode ser de grande ajuda, mas, mesmo assim, acho importante você desenvolver o costume de anotar todos esses dados. Eles podem ser úteis para você analisar suas próprias operações caso deseje.

As calculadoras de IR não são muito caras, o que é uma grande vantagem.

Caso esteja procurando por uma Calculadora de IR, aqui tem uma muito boa!

Alunos do Plano TNT – nosso treinamento profissionalizante para traders – têm um bom desconto na contratação dessa ferramenta!

Ainda assim, se você for organizado, basta anotar suas notas de corretagem diariamente que não terá problemas.

Mostrei como fazer essa organização em um excel – recomendo que faça o mesmo.

Onde encontrar todas as informações para fazer IR?

Para fazer a declaração do imposto sobre day trade, você precisará das Notas de Corretagem de todos os dias em que houve operações dessa modalidade.

As notas costumam estar disponíveis diretamente no site da sua corretora, então não se preocupe.

Ainda assim, é possível que a sua corretora lhe proporcione um Guia para auxiliar nesse processo e outros relatórios agregados.

Também é possível pesquisar no site da Receita Federal, caso tenha alguma dúvida mais específica.

Principais cuidados ao declarar seu imposto de renda para Day Trade

Não confundir Operações Comuns com operações de Day Trade

Preste muita atenção neste tópico, pois ele é importantíssimo!

A tributação das duas formas é completamente diferente.

Enquanto a tributação das operações normais é de 15%, a de Day Trade é de 20%!

Na hora de declarar, tome muito cuidado para colocar tudo na coluna certa.

Não se esqueça de declarar o prejuízo

Se você não declarar seu prejuízo, a Receita não terá como saber dessa informação, e você terá problemas quando for abater esse valor do seu lucro futuro.

IR retido na fonte de Operações Comuns pode ser abatido nas operações de Day Trade?

Apesar de estarem em colunas diferentes na declaração, o DARF dos dois tipos de operações é pago com o mesmo código.

A Receita entende que o IR na fonte de um tipo de operação pode ser abatido do imposto a ser pago pelo investidor. Isso é muito diferente de abater o prejuízo passado.

Prejuízo de operações de Day Trade só pode ser abatido com operações de Day Trade, e o mesmo vale para as operações comuns!

Dúvidas frequentes (Guia Rápido)

Como pagar imposto de renda em Day Trade?

Através do site da Receita, você gera o DARF que será utilizado para guia-lo no pagamento pelo internet banking.

Quanto pago de imposto no Day Trade?

Pagará 20% de imposto de renda sobre o ganho acumulado do mês. É importante lembrar que o imposto retido na fonte é de 1% e deve ser abatido na hora do pagamento.

Quando pagar imposto de renda Day Trade?

Até o último dia útil do mês subsequente às operações.

Como calcular o imposto de renda para Day Trade?

Pegar as notas de corretagem diárias do mês que deram lucro líquido (abater os custos) e diminuir as notas de corretagem que deram prejuízo líquido (colocar os custos).

Com a soma acumulada, calcule 20% para o pagamento do imposto, diminuindo o imposto que foi retido na fonte.

Isenção de imposto de IRPF sobre day trade: é possível?

Não. Não existe qualquer tipo de isenção no imposto de renda para Day Trade.

Conclusão

O objetivo desse post era sanar todas as suas dúvidas sobre o Imposto de Renda para Day Trade.

Sei muito bem que esse assunto pode ser confuso e espinhoso para muitos, e por isso, decidi escrever esse post da maneira mais didática possível.

O processo de pagamento da DARF, na realidade, é mais simples do que parece. E é isso que eu quis mostrar aqui.

Se pararmos para pensar, pagar imposto deve ser, de certa maneira, motivo de felicidade, e não de tristeza.

Afinal, se você está pagando algum imposto, isso significa que está lucrando com suas operações!

O Day Trade cresce mais a cada dia, e por isso é importante entender como não ter qualquer tipo de problema tributário com ele…

Se você é day trader e quer aprender mais estratégias e táticas eficientes e seguras para as suas operações, acesse já o nosso Curso Gratuito de Day Trade, com o professor Caio Sasaki!

Espero que tenha simplificado todo esse processo para você, e nos vemos no próximo post!