Mini índice: Entenda O que É e como funciona esse Minicontrato

Neste artigo você vai aprender tudo sobre o mini índice (WIN), um dos ativos mais operados na B3.

Vamos entender quais são as vantagens do mini, os melhores períodos para se investir e as principais estratégias.

Além disso, explicaremos desde o básico através de um passo-a-passo de como operar o WIN.

Leia também:

- Código Mini Índice: Quais São, Diferenças e Como Operar em 2021

- Fundos Imobiliários (FIIs): Um Guia Completo e Prático

- Como o Price Action pode ajudar você a operar melhor

O que é um mini índice Bovespa?

O primeiro passo para entender o que é o mini índice bovespa é entender o que é o Índice Bovespa.

Este Índice, formulado pela bolsa brasileira (B3), é composto pelas ações das empresas mais importantes no mercado brasileiro.

Pela metodologia utilizada de escolha dos papéis que vão compor o índice, temos uma representação das maiores companhias brasileiras, com percentuais maiores para empresas que têm alto número de negócios.

Isso quer dizer que o índice vai variar de acordo com a média ponderada da variação das ações que compõem o índice.

Com o WIN, surge a possibilidade de se negociar o índice bovespa, ou seja, comprar se estiver na expectativa de que o conjunto de ações que o compõem vá subir, e vender caso espere que as ações caiam em conjunto.

Este instrumento faz parte do que chamamos de mercado futuro, dado que o investidor está negociando a expectativa de qual vai ser o preço futuro do índice em uma determinada data de vencimento.

Por que é chamado de "mini"?

Ele é chamado de “mini” pois equivale a um quinto do contrato cheio do índice Bovespa.

É um contrato com tamanho menor, que popularizou a negociação da expectativa do índice Bovespa

Anteriormente à negociação se dava somente no contrato de índice cheio, que exige um tamanho de posição 25 vezes maior (o lote mínimo é de 5 contratos) que o mini contrato de índice.

Este instrumento (“mini”) foi uma opção que a B3 introduziu em 2001, viabilizando a possibilidade de que investidores, em especial pessoas físicas, pudessem adentrar no mercado futuro de derivativos.

Vantagens do mini índice

Tende a respeitar os pontos gráficos

Não é uma particularidade do mini, mas pontos de suporte e resistência podem ser levados em consideração dentro de operações com este ativo.

Muitas vezes estes pontos são respeitados, possibilitando oportunidades de compra ou venda.

O nível de suporte de preços é uma forma de identificar que em determinado patamar o WIN tem dificuldade de ultrapassar quando os preços estão caindo.

Neste ponto, temos uma força compradora que se iguala à força vendedora, fazendo com que o preço pare de cair naquele nível.

O nível de resistência de um preço de ação acontece quando o ativo está num processo de alta, mas não consegue ultrapassar um determinado valor.

Depois de bater duas ou três vezes neste determinado preço, a força vendedora ultrapassa a força compradora, fazendo com que o ativo volte a cair.

Observe no gráfico os níveis de resistência e suporte do mini índice. Inicialmente o ponto de resistência é respeitado, mas em certo momento ele é rompido e o preço acelera a alta.

Estes níveis podem ser vistos em vários tempos gráficos em diversos momentos diferentes. Mas é importante entender que eles serão rompidos em algum momento.

Posteriormente vai formar outros níveis de suporte e resistência.

É muito comum vermos antigos pontos de resistência se tornarem novos pontos de suporte.

Tende a refletir com fidelidade os movimentos do mercado acionário brasileiro.

Como expliquei logo no primeiro tópico do artigo, o WIN é a expectativa futura do índice de ações Bovespa, que é composto pelas ações mais negociadas na bolsa.

Assim, quando a maioria das ações que compõem o índice estiver subindo, é muito provável que ele também esteja.

Claro que vai ser levado em consideração o peso de cada uma das ações dentro do índice.

O Ibovespa é o índice mais importante da bolsa brasileira e tem uma composição relevante em commodities e bancos.

Se as ações destes dois setores estiverem em alta no dia, muito provavelmente o mini estará também subindo.

Tende a ter boa liquidez

O mini índice é um dos ativos mais líquidos da bolsa brasileira. Isso possibilita uma facilidade de se encontrar compradores e vendedores.

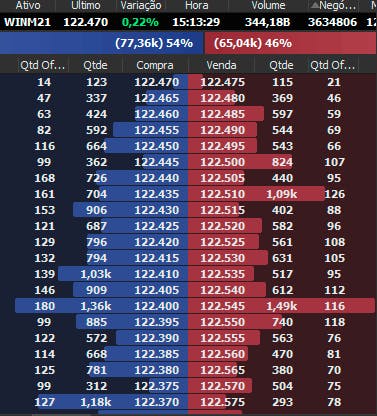

Na maior parte do tempo a diferença no livro de ofertas entre o preço de compra e o preço de venda vai ser os 5 pontos de oscilação mínima.

Ou seja, não vemos uma diferença que possa trazer riscos de liquidez no ativo.

Veja só pela imagem que existia uma oferta de compra para o WIN em 122.470, enquanto tinha uma oferta de venda em 122.475.

Ter liquidez é uma grande vantagem de um ativo, pois em momentos de incerteza e alta volatilidade você garante pelo menos uma possibilidade de saída da operação.

Ativos com pouca liquidez podem ter uma diferença entre o preço de compra e venda no livro de ofertas muito grande, propiciando um risco de saída muito alto.

Para quem o mini índice é indicado?

Uma das grandes vantagens do WIN é a sua alavancagem. Isso permite que o investidor precise de um capital muito baixo para se operar no Day Trade.

Apesar do tamanho do contrato atual ser maior do que R$24.000,00, atualmente as corretoras têm requerido entre R$25,00 e R$50,00 como margem de garantia para o cliente operar um mini contrato de índice.

Mas é ideal que o investidor tenha pelo menos uns R$500,00, porque se ele operar no limite da margem, a chance de ele perder tudo numa só operação é grande.

Vale lembrar que a alavancagem pode ser boa ou ruim, dependendo se a operação for ganhadora ou perdedora.

É possível que o trader perca todo seu capital se não souber fazer gestão de risco.

O WIN também é indicado para quem quer se posicionar de acordo com o movimento das principais ações brasileiras.

Se o investidor quer montar uma posição correlacionada com o Índice Bovespa, ele pode utilizar o mini para montar esta posição.

Qual a diferença entre mini índice e mini dólar?

Ambos os ativos são muito operados por Day Traders. Isso acontece porque são os dois ativos futuros mais negociados na bolsa, além de terem a possibilidade de alta alavancagem.

Uma diferença evidente é que no mini índice o trader está operando o índice Bovespa futuro, que representa um conjunto de ações.

Enquanto que no mini dólar o trader procura especular ou montar proteção no movimento de quanto que a moeda vai estar valendo no futuro.

Ou seja, o ativo de referência é diferente.

Ambos são minis e possuem contratos futuros, porém a variação mínima (tick) do mini dólar é de 0,5 ponto, que representa R$5,00.

No WIN a variação mínima é de 5 pontos, que representa R$1,00.

Pode parecer estranho que uma variação em ponto menor do mini dólar represente uma variação maior em reais, mas isso é só uma particularidade do contrato.

OBS: Por conta de uma variação mínima em reais mais elevada do mini dólar, muitos traders preferem operar o mini índice.

Variação de Pontos e Vencimento do mini índice

Veja que o último preço negociado no exemplo do livro de ofertas acima é de 122.470 e que existem ofertas de compras em 122.470 e outras abaixo disso, mas sempre em múltiplos de 5 pontos.

No lado da venda, a mesma ideia, valores sendo oferecidos em múltiplos de 5 pontos.

E o que representa cada ponto por mini índice? R$0,20! Mas como o mínimo de oscilação são 5 pontos, temos que a oscilação mínima é de R$1,00!

Exemplo 1:

COMPRA de 1 contrato de WIN (mini índice) por 122.470 e venda por 122.495. Qual seria o resultado da operação?

(122.495-122.470) x R$0,20 x 1 contrato = 25 x R$0,20 = R$5,00

Exemplo 2:

COMPRA de 1 contrato de WIN (mini índice) por 122.500 e venda por 122.300. Qual seria o resultado da operação?

(122.300-122.500) x R$0,20 x 1 contrato = -200 x R$0,20 = - R$40,00 (prejuízo neste caso)

Exemplo 3:

VENDA de 2 contratos de WIN (mini índice) por 122.500 e compra por 122.450. Qual seria o resultado da operação?

(122.500-122.450) x R$0,20 x 2 contratos = 50 x R$0,20 x 2 = R$20,00

Outro ponto relevante, como comentado anteriormente, é que o WIN é um contrato futuro que tem uma data determinada de vencimento e alguns vencimentos ao longo do ano, mas obedece uma regrinha:

O vencimento dos contratos vai ser sempre em meses pares, na quarta-feira mais próxima do dia 15 do mês.

E qual vai ser o código do ativo para se operar? A liquidez sempre vai ser maior no contrato com vencimento mais próximo!

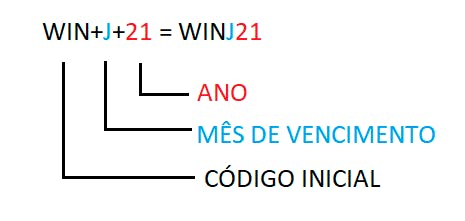

Código do mini índice = WIN (sempre o contrato vai começar com essas letras)

Mês de vencimento = Letra de acordo com o mês de vencimento

- Fevereiro - G

- Abril - J

- Junho - M

- Agosto - Q

- Outubro - V

- Dezembro - Z

Ano de vencimento = se for 2021, todos os contratos de WIN vão terminar em “21”, se for 2022 os contratos vão terminar em “22”... e assim por diante

Ficaria da seguinte forma então:

Qual vai ser o código de vencimento do WIN que deve-se utilizar em setembro de 2021?

Dado que o vencimento “Q” de agosto já vai ter ocorrido, e que o ideal é sempre utilizar o contrato mais próximo do vencimento, teremos que o código para utilizar seria o WINV21

Como comprar um mini índice?

Passo 1: Abrir conta em uma corretora de valores e transferir o dinheiro para a conta

Aqui é bem simples. Escolha uma corretora que você possa confiar. Atualmente existem várias corretoras e você pode ver todas que estão aptas a atuar na Bolsa Brasileira.

Através desta lista você pode procurar pelo nome no site do Google e ver as condições de negociação que cada uma oferece.

Com a sua conta aberta, basta você preencher seu perfil de risco (exigido pela corretora) e transferir o dinheiro para a conta da corretora.

Para negociar mini índice atualmente é preciso que o Perfil de Risco (Suitability) seja AGRESSIVO.

Passo 2: Entrar no Home Broker e comprar/vender mini índice

Com a conta aberta e devidamente atualizada, basta procurar por HOME BROKER:

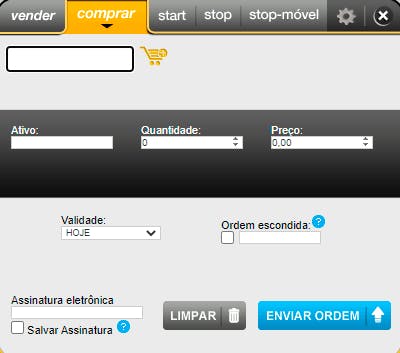

Quando clicar em Home Broker, uma telinha para operar vai aparecer para você. Um exemplo de como ela pode ser:

Em determinado lugar, vai aparecer um botão de “COMPRAR”. No exemplo acima eu circulei de vermelho. Poderia clicar no “VENDER” também.

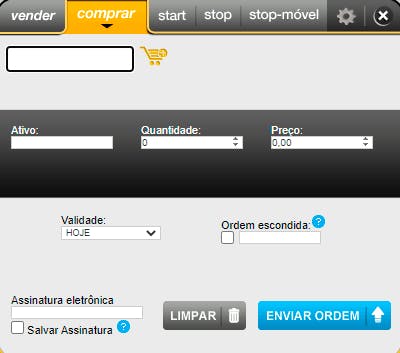

Depois disso vai aparecer uma tela com alguns lugares para se preencher:

Veja que é necessário colocar algumas informações para efetuar a compra:

Ativo: WINM21 (se estiver operando em maio de 2021)

Quantidade: Quantidade de mini contratos de índice

Preço: Preço em pontos que deseja montar a operação

Depois de colocar estas informações, vai aparecer um resumo da ordem. Veja só:

Observe que com a quantidade de 1 mini contrato de índice, o valor necessário para se ter em conta para negociar vai ser R$22,15.

Mas como falamos anteriormente, o sugerido é ter pelo menos R$500,00 por mini contrato, para que você consiga fazer gestão de risco.

No canto superior direito aparece o último preço de negociação do mini, que foi 123.020.

Depois disso basta confirmar com a assinatura eletrônica e enviar a ordem.

Pronto, é bem simples. Basta acompanhar a operação na sua corretora e observar a nota de corretagem que sairá no dia seguinte com os valores de compra e venda do ativo.

Quais são os melhores períodos para investir em mini índices?

Por suas características de volatilidade, já que se trata de um ativo bastante especulativo, ele permite que se opere de quase todos os modos possíveis.

Scalpers encontrarão nele um meio bastante seguro de buscar poucos pontos e sair rapidamente das operações.

Operações que buscam até 100 pontos têm se mostrado bastante lucrativas quando operadas com a técnica adequada e um estrito gerenciamento de risco.

Como se trata de um ativo bastante volátil, alguns traders costumam trabalhar com relações negativas de risco x retorno, algo não recomendável se não houver uma taxa de acerto que compense largamente a relação desfavorável.

Também são possíveis as operações mais curtas no intraday para aqueles que preferem operar em gráficos rápidos como o de 5 minutos.

Para os que não gostam tanto de volatilidade, frequentemente é possível seguir microtendências no intraday, não sendo raras as situações em que o mercado oferece mais de 1.000 pontos em um único dia.

Na verdade, há épocas em que o ativo anda muito mais do que isso. No período pré-eleitoral de 2018, vimos o WIN andar entre 2.000 e 3.000 pontos por dias seguidos.

Para aqueles que gostam de ficar posicionados, às margens baixas e o mecanismo de ajuste oferecem uma boa dose de segurança para quem opera o mini-índice.

Mesmo assim, esse é um ativo que frequentemente abre com Gaps, o que pode levar a prejuízos para quem fica posicionado de um dia para outro.

Nesses casos, é bastante frequente que as ordens stop não sejam executadas por terem sido posicionadas exatamente na região de Gap.

De todo modo, ele oferece inúmeras possibilidades de operação por diversos tempos operacionais, além de baixo custo, alavancagem mediana e possibilidade de se fazer realizações parciais ao longo das operações.

Tamanha flexibilidade torna esse ativo um dos favoritos dos traders iniciantes – e também dos profissionais – que, por conta do seu baixo custo, poderão executar estratégias com uma ou mais realizações parciais, trazendo segurança e rentabilidade às operações.

Principais estratégias para operar mini índice

Vão existir as mais diversas estratégias para se operar WIN, muitas delas acabam sendo aplicadas em outros ativos também. No Blog do Portal do Trader e nos outros cursos da área aprenda é possível ver outros conteúdos que vão abordar as estratégias em mais detalhes.

De toda forma, abaixo vou exemplificar dois tipos de estratégia que são muito utilizadas:

Estratégia 1: Fechou Fora Fechou Dentro (FFFD)

Este setup utiliza Bandas de Bollinger que é um indicador muito popular na análise técnica e aplicado por diversos investidores.

Esse indicador tem este nome porque foi desenvolvido pelo analista chamado John Bollinger na década de 1980.

As Bandas de Bollinger tem uma linha central e duas bandas (uma acima e outra abaixo). Na forma mais utilizada, a linha central é uma média móvel simples de 20 períodos e as bandas são o desvio padrão (geralmente 2 desvios) desta linha.

Neste setup, a gente vai estar em busca de momentos em que os preços do mini índice fecham acima da banda superior ou abaixo da banda inferior, ou seja com os preços fechando fora da Banda de Bollinger (BB).

Quando isso acontece, o próximo passo da estratégia é aguardar que o candle volte a fechar dentro da Banda, ou seja, fechando dentro da BB.

A partir do momento em que o preço fechou fora e depois fechou dentro, temos o gatilho da operação, com o objetivo sendo o retorno a média de 20 períodos.

Exemplo:

Observe que o fechamento do primeiro candle de 15 minutos foi fora da banda de bollinger, fazendo com que o trader tivesse que aguardar um fechamento dentro da Banda de Bollinger para ativar a estratégia.

Veja que demorou mais 4 candles até que o preço voltasse a fechar dentro da Banda. Quando isso aconteceu, o trader poderia ter comprado no fechamento deste candle.

O objetivo neste exemplo seria a linha amarela que seria a média móvel de 20 períodos, ou seja, a linha central da Banda de Bollinger.

O Stop poderia ser colocado na linha vermelha, que representa a mínima do candle anterior e do movimento de baixa que vinha ocorrendo.

Apesar do exemplo ser no tempo gráfico de 15 minutos, é possível utilizá-lo no de preferência do investidor.

Estratégia 2: Virada de Hilo

Esta estratégia vai utilizar o indicador HILO ACTIVATOR. A ideia é buscar viradas do WIN que representem uma nova tendência.

A entrada aconteceria quando os preços vêm abaixo do HiLo e passam a ficar acima (muda de vermelho para verde), gerando compra.

E quando os preços vêm acima do HiLo e passam a ficar abaixo (muda de verde para vermelho), gerando venda.

As saídas ocorreriam quando tivesse nova virada do Hilo. Ou seja, estaria sempre comprado ou vendido no mini índice.

Exemplo no Diário - Hilo de 4 períodos:

Observe que os pontos de virada estão com setas indicando a virada da estratégia.

Este tipo de operação é muito interessante quando o ativo pega tendência, fazendo com que o ganho possa ter grande potencial.

Em mercados laterais, esta estratégia costuma dar muitas entradas falsas, penalizando o investidor.

Claro que é possível fazer mais filtros para estratégia, adicionando pontos de realização parcial ou de STOP.

No exemplo acima utilizamos o tempo gráfico Diário e o Hilo de 4 períodos, porém é possível aplicar em diversos outros tempos.

Abaixo tem uma sugestão de Hilo a ser aplicado, dependendo do período gráfico.

Ideia de calibração no mini índice - Tempos gráficos:

1 minuto até 30 minutos - 8 a 15 períodos no Hilo

30 minutos até mensal - 3 a 7 períodos no Hilo

Quanto mais períodos tiver o Hilo, menos viradas e entradas falsas ele terá. Em contrapartida, períodos muito grandes podem perder boa parte do movimento inicial.

Aprenda mais com o curso de Minicontratos do Portal do Trader

Agora é só seguir com as aulas deste curso para aprender mais técnicas para suas operações em minicontratos, a próxima aula é sobre RLP.

No último capítulo do curso também vamos ver também alguns conceitos básicos de Tape Reading, uma técnica muito utilizada pelos day traders de mini índice.

Conclusão

Certamente o trader que acompanhou toda a aula e o texto escrito vai conseguir sair mais preparado para montar suas próprias operações no mini índice, esse que é um dos ativos mais operados na bolsa brasileira.

Lembre-se que para realmente operar esses contratos e obter bons resultados você vai precisar de mais do que apenas algumas aulas e macetes.

O mercado é um ambiente competitivo e você terá que se dedicar muito! Isso vai exigir uma solução educacional completa e essa é a proposta do Plano TNT, veja hoje mesmo porque ele tem feito a diferença para tantos alunos. Comece o Plano TNT!

É isso, siga no curso até o fim e até a próxima aula!

Os especialistas do Portal do Trader desenvolveram o TNT Bots, a solução automatizada para quem quer colocar robôs de day trade operando a seu favor, com muito mais eficiência e sem complicação. Conheça o TNT Bots agora

Publicação: 29/09/2017 22:30

Atualização: 22/10/2021 14:01